Ouvrons le débat sur la fiscalité du patrimoine 3/3

La fiscalité du patrimoine est un enjeu majeur pour la société française. Depuis 20 ans, le patrimoine a augmenté plus vite que les revenus, se concentrant sur une minorité. La fiscalité peut être un outil de redistribution entre générations et à l’intérieur des générations.

Sommaire du dossier

La fiscalité sur les transmissions fait peu l’objet de débats. Elle reste largement méconnue du grand public. D’une part, les individus, fort heureusement, y sont confrontés à de rares occasions, le plus souvent au moment du décès d’un proche, d’autre part en raison de la complexité et de la faible lisibilité des prélèvements sur les transmissions.

Un sondage BVA indiquait que 40 % des Français pensaient que le taux d’imposition des successions entre conjoints mariés était supérieur à 45 %, alors qu’il est égal à 0 % depuis 2007. Selon ce même sondage, seuls 13 % des Français connaissaient leurs droits en matière d’héritage. Dans nos débats internes lorsque nous abordons cette question, elle entraîne toujours des échanges passionnés mais souvent exacerbés par cette faible connaissance de la réalité des taux de prélèvement. Rappelons-nous : en septembre 2018, Christophe Castaner, alors délégué général de La République en marche (LREM), annonce le lancement d’une « réflexion sans tabou pour une refonte de la fiscalité sur les successions ». Mais la réplique de l’Élysée fuse cinglante : « Tant que je serai là, on n’y touchera pas », avait rétorqué Emmanuel Macron.

La fiscalité en matière de successions et de donations est pourtant appelée à devenir un enjeu majeur pour la société française. Dans un avenir pas si lointain, le décès des générations nombreuses du baby-boom va entraîner une hausse significative des montants transmis chaque année. À ces causes démographiques s’ajoutent des raisons économiques. Sur les vingt dernières années, le patrimoine a augmenté plus vite que les revenus et s’est concentré entre les mains des plus aisés. Entre 1980 et 2015, la valeur réelle du revenu disponible des ménages français a augmenté de 77 %, passant de 719 à 1 275 milliards d’euros 2015. Dans le même temps, leur patrimoine était multiplié par trois, bondissant de 3 500 à 10 600 milliards d’euros 2015, les 10 % des ménages les plus fortunés en possédant la moitié.

Huit années de revenu disponible des ménages

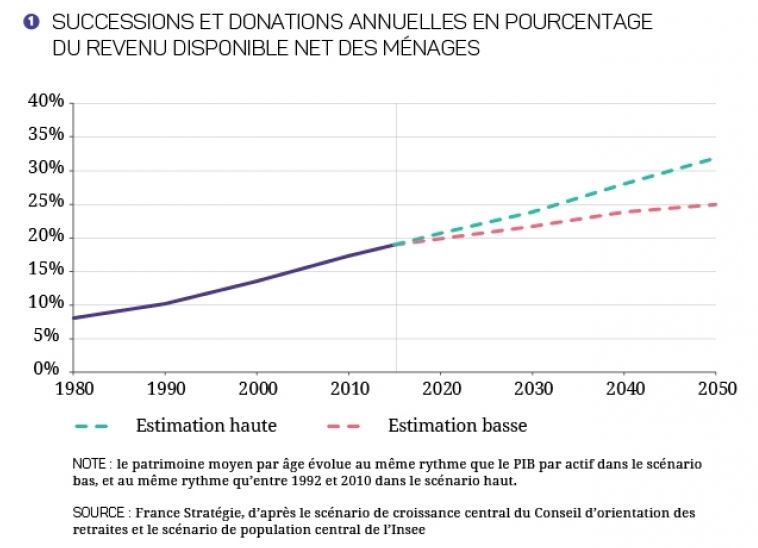

Le patrimoine net représente désormais huit années de revenu disponible des ménages, contre 4,5 années au début des années 1980. Le montant des transmissions atteint 280 milliards d’euros en 2019 (rapport Vachey de septembre 2020), et représente 19 % du revenu disponible net des ménages, contre 8,5 % en 1980. France Stratégie indiquait dans son rapport de 2017 qu’en euros constants 2015, les transmissions étaient passées de 60 à 250 milliards depuis 1980, soit nettement plus que 10 % du PIB. Dans un contexte de croissance économique ralentie, ce mouvement ne risque pas de se réduire avec cette perspective peu réjouissante : les destins individuels dépendront moins de la trajectoire des revenus individuels et davantage de l’importance des héritages reçus. Le poids croissant des flux de transmissions relativement au revenu risque de conduire à ce que les positions sociales soient moins déterminées par l’effort mis par chacun à se former puis à travailler que par des rentes de situations héritées d’une génération à l’autre.

La part de patrimoine des ménages transmise chaque année va désormais aller croissant, d’autant qu’à l’effet démographique va s’ajouter le fait que les baby-boomers sont mieux dotés que les générations précédentes selon l’enquête Patrimoine. Cette enquête montre que les générations nées entre 1945 et 1964 ont un patrimoine 20 % plus élevé que les générations nées entre 1935 et 1944 observées au même âge. Les parts transmises à chaque héritier vont augmenter plus encore, puisque les baby-boomers ont eu moins d’enfants en moyenne que les générations antérieures. Le graphique “Successions et donations annuelles” (voir ci-dessous) montre la part que vont prendre les successions et les donations dans le revenu disponible des ménages.

Une nécessaire réforme structurelle de la fiscalité des successions et donations

Pour éviter l’apparition d’une société à deux vitesses, où le patrimoine serait hérité à un âge avancé par une petite partie de la population, la fiscalité n’a-t-elle pas un rôle important à jouer ? Ne faut-il pas dans le même temps faire des propositions pour permettre un meilleur accès des jeunes générations au patrimoine ?

Dans ce nouveau contexte patrimonial, la fiscalité peut être un outil de redistribution entre générations et à l’intérieur des générations. Le barème de l’impôt doit inciter à une redistribution plus forte du patrimoine vers les jeunes générations, tout en empêchant que la pratique des donations n’accroisse les inégalités au sein d’une même génération.

La fiscalité des transmissions doit donc être moins élevée lorsque les sommes sont reçues par des individus jeunes, tout en taxant plus ceux qui reçoivent davantage pour éviter les effets d’aubaine qui existent aujourd’hui. Elle peut de cette manière créer une dynamique favorable au développement économique. À cet égard, le système actuel, complexe et datant d’un siècle, semble largement perfectible.

Dossier réalisé par Yves Vérollet