Inventaire des prélèvements obligatoires

Le sujet est aride. Mais il fait facilement l'objet d'affirmations péremptoires comme « il y a trop de prélèvements obligatoires ». Cet article fait l'inventaire des principaux impôts, taxes et cotisations sociales versées en France. Chacun peut mesurer le rendement réel des différents prélèvements. Chacun peut mesurer que l'impôt sur le revenu des personnes, le seul impôt progressif sur les revenus, donc plus solidaire, « rapporte » peu à l'État !

Dossier prélèvements obligatoiresCet article fait partie d’un dossier composé de quatre articles :

– Inventaire des prélèvements obligatoires en France (ci-dessous)

– Les prélèvements obligatoires ailleurs

– Ne pas confondre TVA et CVA !

– Financement de la protection sociale

Les prélèvements obligatoires sont l’ensemble des impôts directs et indirects, des taxes, des contributions et des cotisations sociales qui financent les dépenses publiques collectives. Cette définition d’ordre général souffre quelques exceptions telles que la taxe d’enlèvement des ordures ménagères ou encore la redevance audiovisuelle car ces deux prélèvements ont une « contrepartie directe ».

1. Prélèvements obligatoires sur 44% de la richesse produite (PIB)

Le montant des prélèvements obligatoires augmente chaque année en France. On les mesure en milliards d’euros rapportés à la richesse totale produite dans le pays (le PIB). Ils s’élèvent en 2005 à 752 milliards d’euros soit 44% du PIB. Ils se répartissent surtout entre l’État (278 milliards), les administrations locales et territoriales (95 milliards) et les administrations de sécurité sociale (360 milliards).

2. Des prélèvements fiscaux pour 53%

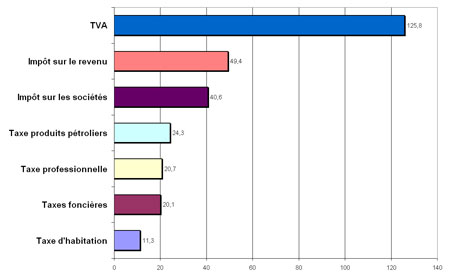

Dans l’ensemble des prélèvements obligatoires, les prélèvements fiscaux représentent 53% du total. Ainsi, en 2005, parmi les impôts qui financent les administrations centrales de l’État :

– la TVA apporte 126 milliards d’euros soit 16,7% des prélèvements obligatoires ;

– l’impôt sur les revenus des personnes 49 milliards soit 6,6% ;

– l’impôt sur les sociétés 41 milliards soit 5,4% ;

– la taxe sur les produits pétroliers (TIPP) 24 milliards soit 3,2 %.

Toujours en 2005, parmi les impôts qui financent les collectivités locales et territoriales :

– la taxe professionnelle apporte 21 milliards d’euros soit 2,8% des prélèvements obligatoires ;

– la taxe foncière sur les propriétés 20 milliards soit 2,7% ;

– la taxe d’habitation 11 milliards soit 1,5%.

Prélèvements fiscaux

Part de chaque impôt ou taxe fiscale, donc hors sécurité sociale. Le montant est indiqué en milliards d’euros.

3. Des prélèvements sociaux pour 47%

L’autre grande partie de ces prélèvements, ce sont les prélèvements sociaux. Ils représentent 47% du total des prélèvements obligatoires en 2004 et financent la protection sociale obligatoire. La CSG représente 72 milliards d’euros soit 9,6% du total des prélèvements obligatoires soit 3 points de plus que « l’impôt sur le revenu des personnes physiques » (IRPP). Toutes les cotisations sociales autres (salariales, patronales et non salariés) s’élèvent à 280 milliards, soit 37,2% du total.

4. Nos prélèvements obligatoires peu redistributifs

La fonction redistributive des prélèvements obligatoires est très faible. En effet, le poids des impôts progressifs ne cesse de diminuer. Ce qui accroît la part des prélèvements proportionnels et des prélèvements dégressifs. Un impôt progressif signifie que plus on a de revenus plus on paye. S’il est proportionnel, chacun verse le même pourcentage de ses revenus. S’il est dégressif, chacun paie la même somme quel que soit le niveau de ses revenus.

Pour des impôts redistributifs

La part des prélèvements progressifs est de plus en plus faible. Le caractère redistributif des prélèvements obligatoires est ainsi remis en cause. Il faut inverser la logique mise en œuvre depuis plusieurs années. Ce n’est pas le niveau des prélèvements obligatoires qu’il faut diminuer mais la composition qu’il faut modifier.

Il faut relever les prélèvements obligatoires progressifs, redéployer les prélèvements obligatoires proportionnels, diminuer les prélèvements dégressifs. Ainsi l’effort de chacun sera en rapport avec sa capacité contributive. Et cet effort doit prendre en compte tous les types de revenus : travail, capital, patrimoine, revenus de remplacement, etc.

C’est un enjeu de justice par la réduction des inégalités.C’est une nécessité pour garantir un bon niveau de service public et de protection sociale.

5. Quels sont les prélèvements progressifs ?

Seuls les prélèvements progressifs sont des prélèvements solidaires et pourtant ils ne représentent que moins de 8% des prélèvements obligatoires. Ce sont :

– l’impôt sur les revenus : 6,6% des prélèvements obligatoires ;

– l’impôt sur la fortune : 0,5% des prélèvements et concerne moins de 1% des foyers ;

– les droits de succession, dont la progressivité a été réduite deux fois depuis trois ans.

6. Quels sont les prélèvements proportionnels ?

Ils concernent essentiellement la protection sociale obligatoire :

– la CSG sur la quasi-totalité des revenus ;

– les cotisations sociales sur la totalité des revenus professionnels.

Certaines cotisations ne sont prélevées que sur une partie du salaire, comme l’assurance vieillesse limitée au plafond Sécu (mais la prestation l’est aussi !), la cotisation assurance chômage, les retraites complémentaires, etc.

Les prélèvements proportionnels donnent le même taux pour tous sur une partie ou la totalité du revenu. Ils font contribuer plus équitablement mais ils ne corrigent pas les écarts de revenus existants avant cotisation. Lorsque le taux de cotisation ou de CSG augmente, l’impact n’est pas le même selon le niveau de revenu... Un point de plus sur ce qui permet de payer l’indispensable est plus lourd qu’un point de plus sur les revenus moyens et élevés.

7. Quels sont les prélèvements dégressifs ?

Le plus important prélèvement dégressif est la taxe sur la valeur ajoutée (TVA). Cette taxe sur la consommation a vu son taux varier au fil des ans. Depuis 1999, le « taux normal » est 19,6%. Il était de 17,6% en 1980, 18,6% en 1982, 20,6% en 1996. Le « taux minoré » est de 5,5%. La TVA est la recette fiscale la plus importante du budget de l’État.

La TVA, comme toutes les taxes et impôts indirects, ne tient pas compte de la capacité du « contribuable consommateur » ou « utilisateur », ou « usager ». Pour un achat de 500 euros TTC, 98 euros de TVA représentent un effort contributif de 9,8% sur un revenu de 1 000 euros et de 1,98% sur un revenu de 5 000 euros.

De plus, un haut ou très haut niveau de revenu permet de consacrer une partie de ses revenus à d’autres fonctions que la consommation comme des placements mobiliers ou immobiliers et de l’épargne courante. La TVA représente un effort contributif deux fois plus élevé pour les 10% de ménages les plus défavorisés que pour les 10% les plus riches.

Note : Le rapport du Conseil économique et social présenté par Philippe Le Clézio en novembre 2005 fait le tour exhaustif des prélèvements obligatoires (www.ces.fr).